LA LEGGE DI BILANCIO 2021 RINVIA LA SCADENZA AL 30 GIUGNO 2021.

Potranno fare domanda entro la fine di gennaio le imprese non ammesse al rinvio del termine per il pagamento delle rate.

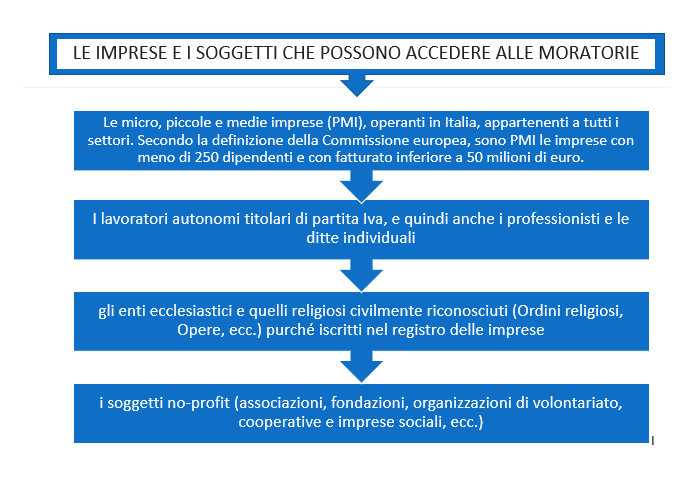

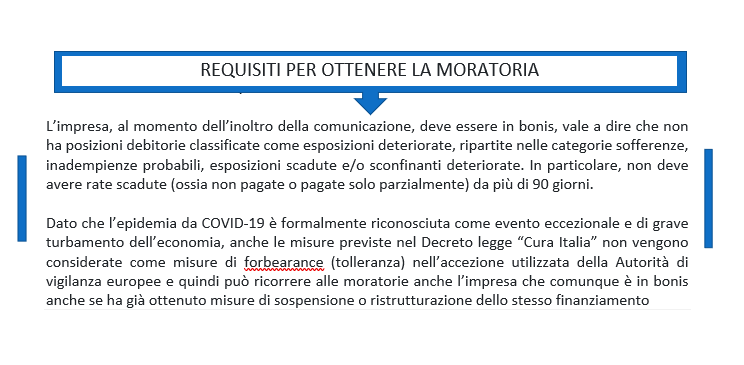

È l’articolo 41 della Legge di Bilancio 2021 a disporre la proroga dal 31 gennaio 2021 al 30 giugno 2021 della moratoria dei prestiti per le micro, piccole e medie imprese: un’importante misura prevista per sostenere la liquidità delle PMI e aiutarle a superare la caduta produttiva connessa con l’emergenza sanitaria (sostanzialmente prevede il congelamento delle rate sui finanziamenti concessi e le relative garanzie del Fondo PMI ).

Non servirà fare domanda per le imprese già ammesse alla moratoria poiché la proroga diventa automatica. Dovranno invece presentare apposita richiesta, entro il 31 gennaio 2021, le PMI escluse delle misure di sostegno introdotte nel corso del 2020. Al contrario, nel caso di rinuncia alla moratoria da parte dell’impresa, la volontà di riprendere i pagamenti dovrà essere manifestata al soggetto finanziatore entro il 31 gennaio 2021, data che slitta al 31 marzo 2021 per le imprese del turismo.

Per la proroga della moratoria da prestiti e finanziamenti, la Legge di Bilancio 2021 incrementa di 300 milioni di euro la dotazione della sezione speciale del Fondo di garanzia per le PMI.

- Published in News

CONTRIBUTO STATALE SUI FINANZIAMENTI ALLE PMI IN UN’UNICA SOLUZIONE ANCHE SOPRA I 200MILA EURO.

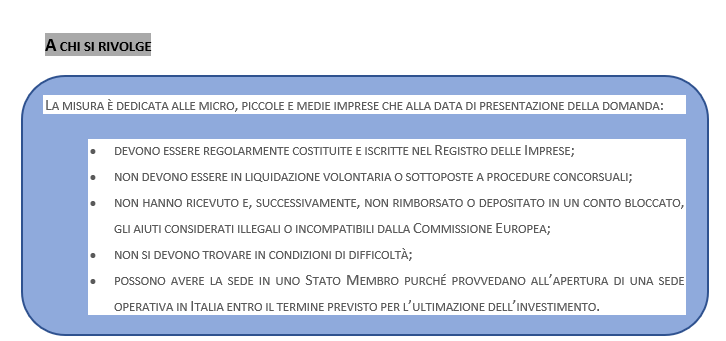

La “Nuova Sabatini” è l’agevolazione del Ministero dello Sviluppo Economico che facilita l’accesso al credito delle piccole e medie imprese, che vogliono investire in macchinari 4.0, impianti produttivi hardware, software e tecnologie digitali per accrescere la competitività del sistema produttivo.

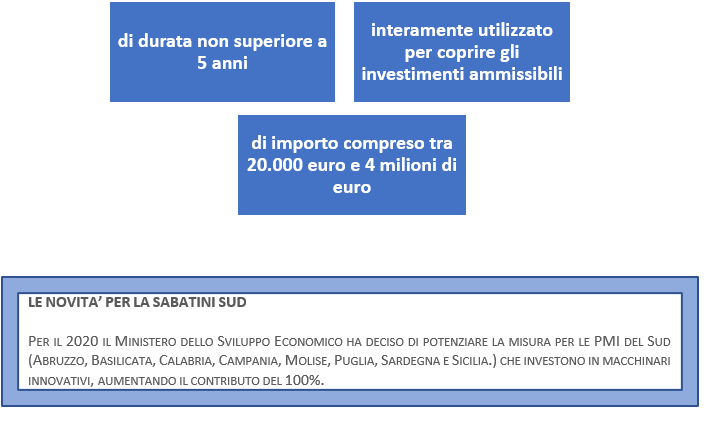

La Legge di Stabilità 2021 va a modificare il dl 69/2013, articolo2, comma 4, eliminando la parte che contiene il limite dei 200mila euro di finanziamento e prevedendo che il contributo statale venga sempre “erogato in un’unica soluzione”. Viene così potenziata una delle agevolazioni più amate dalle imprese italiane. La regola, essendo inserita in manovra, si applica dal prossimo primo gennaio.

Sono ammessi al finanziamento tutti i settori produttivi, (anche agricoltura e pesca), tranne le attività finanziarie e assicurative, e delle attività connesse all’esportazione e per gli interventi subordinati all’impiego preferenziale di prodotti interni rispetto ai prodotti di importazione.

I beni oggetto dell’investimento devono essere nuovi e riferiti alle immobilizzazioni materiali per “impianti e macchinari”, “attrezzature industriali e commerciali” e “altri beni” o spese classificabili nell’attivo dello stato patrimoniale alle voci B.II.2, B.II.3 e B.II.4 dell’articolo 2424 del codice civile, nonché a software e tecnologie digitali. È necessaria l’autonomia funzionale dei beni, non essendo ammesso il finanziamento di componenti o parti di macchinari che non soddisfano tale requisito, inoltre vi deve essere correlazione tra i beni oggetto dell’agevolazione e l’attività produttiva svolta dall’impresa.

Inoltre, il 25% delle risorse stanziate dal MISE sono riservate alle micro, piccole e medie imprese che acquistano macchinati (anche in leasing) a basso impatto ambientale per migliorare l’ecosostenibilità dei prodotti e dei processi produttivi.

COME FUNZIONA E AGEVOLAZIONI

Le agevolazioni prevedono la concessione, da parte di banche e intermediari finanziari, che aderiscono alla convenzione tra il Ministero dello sviluppo economico, l’Associazione Bancaria Italiana e Cassa depositi e prestiti, di finanziamenti alle micro, piccole e medie imprese a sostegno degli investimenti previsti dalla misura, nonché di un contributo da parte del Ministero dello sviluppo economico rapportato agli interessi sui finanziamenti.

Il finanziamento, può essere assistito dalla garanzia del “Fondo di garanzia per le piccole e medie imprese” fino all’80% dell’ammontare del finanziamento stesso, e deve essere:

- Published in News

SUPPORTO ALLO SVILUPPO DELLE ATTIVITÀ DELLE IMPRESE INNOVATIVE

E’ stato pubblicato in Gazzetta ufficiale il decreto attuativo a firma del MISE che disciplina le modalità di impiego di ulteriori 200 milioni di euro destinati dal Decreto Rilancio al Fondo di sostegno al Venture Capital, gestito da Cdp Venture Capital Sgr.

La misura mira a rafforzare le Startup e le PMI innovative che in questo particolare periodo di crisi necessitano di nuovi strumenti di supporto finanziario.

COME FUNZIONANO GLI INVESTIMENTI

Le risorse del Fondo potranno essere erogate fino a un massimo di 4 volte il valore dell’investimento degli investitori privati, siano essi regolamentati (quindi strutturati come fondi o altri veicoli di investimento) o qualificati (intesi come acceleratori o incubatori, business angel e family office) nel limite complessivo di 1 milione per singola Startup o PMI innovativa.

Attraverso tale Fondo, gli investitori qualificati e regolamentati che operano sul territorio nazionale potranno segnalare le startup e le PMI innovative in cui stanno per investire o hanno investito nei 6 mesi antecedenti l’entrata in vigore del Decreto Legislativo Rilancio con la pubblicazione in Gazzetta Ufficiale, nel rispetto dei requisiti stabiliti dal decreto attuativo.

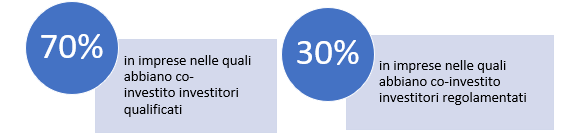

Al termine del periodo di investimento Il patrimonio del Fondo dovrà risultare investito, in via tendenziale:

PROCEDURE DI SELEZIONE

Nei primi sei mesi di operatività del Fondo è prevista anche una procedura accelerata di valutazione per le imprese già beneficiarie di Smart&Start – strumento di finanziamento gestito da Invitalia – e per le startup e le PMI innovative che hanno subito una riduzione dei ricavi realizzati nel corso del primo semestre del 2020 di almeno il 30% rispetto ai ricavi ottenuti nel primo semestre o nel secondo semestre dell’anno 2019.

BENEFICIARI:

L’investimento sarà orientato sulle start-up e le PMI innovative che soddisfano una serie di requisiti:

- sede legale e attività in Italia.

- non presentano procedimenti di accertamento in corso non ancora rimediati;

- superano le verifiche di gestione del rischio, conformità alle norme o prevenzione del rischio di riciclaggio e di finanziamento del terrorismo.

- concrete potenzialità di sviluppo, misurabili sulla base di indicatori quantitativi e/o qualitativi, dimostrabile attraverso il rispetto di almeno uno dei seguenti criteri:

- sulla base di una crescita dei ricavi, dei clienti o degli utilizzatori dei servizi nei dodici mesi antecedenti l’effettuazione dell’investimento da parte del Fondo;

- sulla base di un sostenibile piano industriale triennale approvato dal competente organo amministrativo;

- sulla base di contratti o partnership strategiche

- sulla base di brevetti depositati con potenzialità di sfruttamento industriale,non presentano procedimenti di accertamento in corso non ancora rimediati;

- Published in News

AIUTI DI STATO: APERTURA DELLA UE ALLE IMPRESE GIÀ IN CRISI PRIMA DELLA PANDEMIA

La Commissione europea lavora alla possibilità di erogare aiuti di stato anche alle piccole imprese, alle micro-attività e alle startup che erano già in difficoltà prima del 31 dicembre 2019, ovvero prima dello sviluppo della pandemia, ampliando le misure previste dal Quadro Temporaneo di aiuti di stato per far fronte all’emergenza covid-19.

Cronologia delle misure

19 marzo 2020: creazione del “Quadro temporaneo degli aiuti di stato” con indicazione delle misure finalizzate a garantire la liquidità e l’accesso ai finanziamenti per le imprese.

3 aprile 2020: prima modifica del Quadro per aumentare le possibilità di sostegno pubblico alla ricerca, sperimentazione e produzione di prodotti utili a combattere la pandemia, salvaguardando posti di lavoro e sostenendo l’economia

8 maggio 2020: estensione dell’ambito di applicazione del Quadro alle misure di ricapitalizzazione e debito subordinato

Situazione odierna

Ad oggi le aziende già in difficoltà a fine 2019 non sono ammesse agli aiuti, possono però beneficiare di altri tipi di sostegno come quelli garantiti attraverso gli Orientamenti per il salvataggio e la ristrutturazione delle attività in difficoltà volti a ripristinare le redditività a lungo termine delle aziende che intendono richiedere un sostegno.

Si tratta però di una misura “ordinaria”, che non supporta adeguatamente microimprese e piccole attività in questa fase eccezionale che le ha viste particolarmente colpite dalla carenza di liquidità, per questo va studiata un’ulteriore modifica.

Chi verrà incluso

Il nuovo regime in corso di definizione verrà applicato a:

- Imprese che non siano sottoposte a procedura di insolvenza

- Imprese che non abbiano ricevuto aiuti per il salvataggio non rimborsati

- Imprese che non siano oggetto di un piano di ristrutturazione ai sensi delle norme sugli aiuti di Stato.

Questa modifica andrà anche a favore delle newco in difficoltà alla fine dello scorso anno, specie quelle innovative ritenute fondamentali per la ripresa

La ricapitalizzazione

L’esecutivo europeo ha infine proposto di modificare anche le condizioni per le misure di ricapitalizzazione previste dal Quadro temporaneo incentivando gli investitori privati a contribuire agli aumenti di capitale delle società, limitando la necessità delle aziende di far ricorso ad aiuti di Stato.

Il Quadro Temporaneo di aiuti sarà applicabile fino al 31 dicembre 2020, tranne che per la disciplina sugli aiuti di Stato alla ricapitalizzazione delle imprese non finanziarie che sarà efficace sino al 1° luglio 2021.

- Published in News

Lessee pre e post COVID-19: effetti dell’emergenza sanitaria sulla clientela e sul mercato del leasing

Le imprese della clientela leasing nel 2019

(Rapporto annuale Assilea 2019/2020)

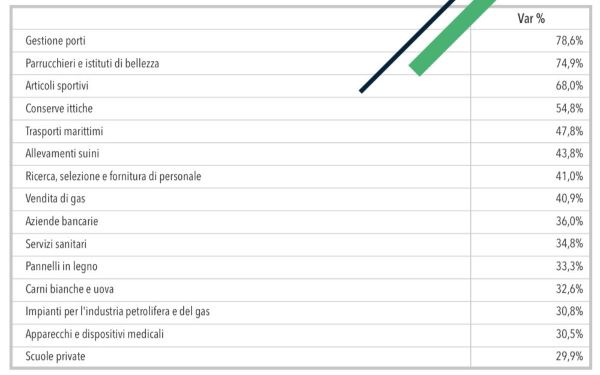

È aumentato dell’8% il numero di imprese che nel 2019 hanno fatto ricorso al leasing. È cresciuto il leasing ai settori dell’agricoltura, energy e utilities, delle costruzioni; guardando più nel dettaglio osserviamo crescite importanti anche nel leasing alla distribuzione, nell’elettrotecnica e informatica, nell’informazione e intrattenimento. In sensibile crescita il numero dei contratti destinati al settore della gestione dei porti.

Ecco i primi 15 settori della clientela leasing per crescita del numero di imprese che hanno stipulato contratti di leasing 2019 vs 2018

Per quanto riguarda le classi dimensionali tra i lessee del 2019 le più diffuse sono le microimprese (società con fatturato inferiore a 2 milioni di euro) e le piccole imprese (con fatturato compreso tra i 2 e i 10 milioni di euro) con oltre l’85% dei contratti stipulati. Le imprese di media dimensione (con fatturato tra i 10 e i 50 milioni di euro) e le grandi (fatturato superiore a 50 milioni di euro) raggiungono insieme il 14,3% dei contratti.

Quale potrebbe essere l’impatto dell’emergenza Covid-19 sulla clientela leasing?

In una situazione precedente allo shock del Covid-19 (fine 2019), in base al Cerved Group Score tra le imprese della clientela leasing la percentuale di aziende posizionata nell’area di rischio era del 7,7%, un valore ampiamente inferiore rispetto a quello italiano (14,6%), con il 35,9% di imprese in area di vulnerabilità e il 56,4% delle imprese della clientela solide o solvibili (contro il 53,7% a livello nazionale).

Come varieranno questi dati post emergenza?

In uno scenario pessimistico, che prevede la fine dell’emergenza Covid-19 soltanto a fine anno, la percentuale di imprese rischiose fra la clientela leasing potrebbe raddoppiare, pur con incidenze differenti nelle diverse classi dimensionali e nei diversi settori. In base ad una simulazione sui bilanci delle imprese, nei prossimi mesi il numero di lessee che potrebbero non disporre della liquidità necessaria per proseguire l’attività supererebbe le 16mila unità (il 28,1% delle 60 mila società di capitale analizzate che hanno fatto ricorso al leasing).

Le risorse da impiegare per evitare il default di tali imprese ammonterebbero a 14 miliardi, dei quali 6 miliardi di euro da iniettare per far fronte ad un eventuale perdurare dell’emergenza dopo giugno.

Ricordiamo però che, se da un lato il peggioramento delle condizioni di rischiosità potrebbe rendere meno agevole e più costoso l’accesso al leasing, dall’altro la maggiore flessibilità delle forme di organizzazione aziendale imposta dalla crisi (es. smart working) potrebbe spingere verso una sua più diffusa adozione soprattutto nell’ambito strumentale e immobiliare.

Si tratta di dinamiche e scenari nuovi che approfondiremo nei prossimi mesi a seconda dell’ambito operativo, delle specificità settoriali e delle diverse caratteristiche delle aziende.

- Published in News

Credito e liquidità per famiglie e imprese: attraverso ‘Garanzia Italia’ di SACE sono state concesse garanzie per 204 mln di euro, su 27 richieste ricevute

I DATI DELLA TASK FORCE

La task force di cui fanno parte Ministero dell’Economia e delle Finanze, Ministero dello Sviluppo Economico, Banca d’Italia, Associazione Bancaria Italiana, Mediocredito Centrale e SACE, costituita per promuovere l’attuazione delle misure a sostegno della liquidità adottate dal Governo per far fronte all’emergenza Covid-19, ha rilevato la scorsa settimana:

- 2,4 milioni di domande o comunicazioni di moratoria su prestiti, per poco meno di 250 miliardi

- 400.000 richieste di finanziamenti al Fondo Centrale di Garanzia

La Banca d’Italia, più in dettaglio, spiega che:

- il 44% delle domande di moratoria provengono da società non finanziarie (a fronte di prestiti per 165 miliardi).

- Le domande delle famiglie, che ammontano quasi a 1,3 milioni, riguardano prestiti per 80 miliardi.

- Per quanto riguarda le PMI, le richieste ai sensi dell’art. 56 del DL ‘Cura Italia’ (quasi 1,2 milioni) hanno riguardato prestiti e linee di credito per quasi 143 miliardi, mentre le adesioni alla moratoria promossa dall’ABI (poco più di 43 mila) hanno riguardato quasi 7 miliardi di finanziamenti.

Il Ministero dello Sviluppo Economico e Mediocredito Centrale (MCC) ci segnalano infine che sono complessivamente 395.039 le richieste di garanzie pervenute al Fondo di Garanzia nel periodo dal 17 marzo al 26 maggio 2020 per richiedere le garanzie ai finanziamenti in favore di imprese, artigiani, autonomi e professionisti, per un importo complessivo di oltre 18,1 miliardi di euro.

GARANZIA ITALIA SACE

Crescono di conseguenza anche i volumi delle garanzie SACE nell’ambito dell’operatività “Garanzia Italia” e raggiungono quota 204 milioni di euro, (le potenziali operazioni di finanziamento in fase di valutazione e istruttoria da parte delle banche si confermano circa 250 per un valore complessivo di circa 18,5 miliardi di euro).

Una volta terminata l’attività di istruttoria, costruzione dei pool e conseguente delibera, le banche accreditate sul portale dedicato, ad oggi oltre 200, presenteranno le richieste a SACE, che emetterà la garanzia entro 48 ore dalla ricezione come già accaduto per le 27 richieste di garanzie fino ad ora ricevute ed emesse in poche ore attraverso la piattaforma digitale dedicata.

- Published in News, Senza categoria

MEDIOCREDITO CENTRALE: GIà OPERATIVE LE MISURE DEL DECRETO “CURA ITALIA”

Immediatamente operativi i provvedimenti del decreto “Cura Italia” che ampliano e semplificano l’intervento del Fondo di garanzia, lo strumento agevolativo per l’accesso al credito delle Pmi gestito da Mediocredito Centrale.

Nel dettaglio:

– la gratuità della garanzia del fondo, con la sospensione dell’obbligo di versamento delle previste commissioni per l’accesso al fondo stesso;

– l’ammissibilità alla garanzia di operazioni di rinegoziazione del debito, per consentire di venire incontro a prevedibili, immediate esigenze di liquidità di imprese ritenute affidabili dal sistema bancario;

– l’allungamento automatico della garanzia nell’ipotesi di moratoria o sospensione del finanziamento correlata all’emergenza coronavirus;

– la previsione, per le operazioni di importo fino a 100.000 euro, di procedure di valutazione per l’accesso al fondo ristrette ai soli profili economico-finanziari al fine di ammettere alla garanzia anche imprese che registrano tensioni col sistema finanziario in ragione della crisi connessa all’epidemia;

– eliminazione della commissione di mancato perfezionamento per tutte le operazioni non perfezionate;

– la possibilità di cumulare la garanzia del fondo con altre forme di garanzia acquisite per operazioni di importo e durata rilevanti nel settore turistico alberghiero e delle attività immobiliari;

– la possibilità di accrescere lo spessore della tranche junior garantita dal Fondo a fronte di portafogli destinati ad imprese/settori/filiere maggiormente danneggiati dall’epidemia;

– la possibilità di istituire sezioni speciali del fondo per sostenere l’accesso al credito di determinati settori economici o filiere di imprese, su iniziativa delle Amministrazioni di settore anche unitamente alle associazioni ed enti di riferimento;

– la sospensione dei termini operativi del fondo;

– estensione del limite per la concessione della garanzia da 2,5 milioni a 5 milioni di finanziamento;

– estensione a soggetti privati della facoltà di contribuire a incrementare la dotazione del fondo p.m.i. (oggi riconosciuta a banche, Regioni e altri enti e organismi pubblici, con l’intervento di Cassa depositi e prestiti e di Sace);

– facilitazione per l’erogazione di garanzie per finanziamenti a lavoratori autonomi, liberi professionisti e imprenditori individuali: sono ammissibili alla garanzia del fondo, gratuitamente e senza valutazione (con copertura all’80% in garanzia diretta e al 90% in riassicurazione), nuovi finanziamenti a 18 mesi meno un giorno di importo non superiore a 3 mila euro.

- Published in News

NUOVE RISORSE PER IL FONDO DI GARANZIA PMI

Per il Fondo di garanzia PMI arriva una dotazione di 670 milioni di euro. Le nuove risorse sono assegnate dal decreto fiscale (D.L. n. 124/2019) collegato alla legge di Bilancio 2020 (D.L. 124/2019, art. 41).

PMI e professionisti potranno continuare ad utilizzare questo strumento strategico per ottenere le risorse finanziarie necessarie per gli investimenti.

Il Fondo è uno strumento strategico per le PMI e i professionisti: mediante la concessione di una garanzia pubblica, permette loro di ottenere le risorse finanziarie necessarie per gli investimenti e la crescita con costi più bassi.

Nel 2019, il Fondo di garanzia è stato interessato da importanti novità: dal 15 marzo sono cambiate le condizioni di ammissibilità e le disposizioni generali. Sono state ridefinite le modalità d’intervento che vengono articolate in garanzia diretta, riassicurazione e controgaranzia, nonché modulate le percentuali di copertura del Fondo e l’importo massimo garantito in funzione della classe di merito e della tipologia di operazione finanziaria. Sono state, inoltre, introdotte anche le operazioni a rischio tripartito, per le quali è prevista un’equa ripartizione del rischio tra soggetto finanziatore, soggetto garante e Fondo.

- Published in News

In Puglia parte il Minibond per le piccole e medie imprese

Dal 10 settembre 2019 è operativo per le piccole e medie imprese che intendono investire in Puglia lo strumento innovativo dei minibond che favorisce la crescita delle imprese attraverso l’ingresso nel mercato dei capitali.

Il nuovo strumento, voluto dalla Regione Puglia e realizzato dalla società regionale in house Puglia Sviluppo in collaborazione con UniCredit, affianca il tradizionale canale bancario con garanzie pubbliche per 25 milioni di euro sviluppando 100 milioni di investimenti.

Saranno finanziate le piccole e medie imprese con sede legale o operativa in Puglia e non quotate in borsa. I singoli minibond dovranno essere compresi tra 2 e 10 milioni di euro e permetteranno di sostenere investimenti materiali e immateriali e spese in capitale circolante legato ad attività di sviluppo o espansione.

L’emissione dei minibond è possibile grazie a risorse finanziarie rese disponibili dalla Regione Puglia, attraverso Puglia Sviluppo, gestore degli strumenti finanziari per le imprese, e da investitori istituzionali e professionali che intendono sostenere il progetto.

Il portafoglio di minibond, realizzato da UniCredit in qualità di arranger (l’operatore finanziario che ha il compito di strutturare e collocare il portafoglio di minibond) è costituito da un insieme di prestiti obbligazionari di nuova emissione, aventi una durata massima di 7 anni.

L’impresa interessata ad accedere ai minibond presenta la domanda di candidatura a Puglia Sviluppo che controlla i requisiti, il piano di investimento, svolge altre verifiche e, se l’esito è positivo, lo comunica all’Arranger, cioè all’operatore finanziario che ha il compito di strutturare e collocare il portafoglio di minibond.

UniCredit in collaborazione con l’investitore principale realizza l’analisi di merito sia sull’impresa che sull’investimento e, in seguito, definisce il portafoglio complessivo delle aziende idonee, per un importo totale di 100 milioni di euro.

L’Arranger crea dunque la Società veicolo (Spv) che sottoscrive i minibond e, dopo averli cartolarizzati, li cede agli investitori istituzionali e professionali che li acquistano. Le aziende dunque ricevono dai 2 ai 10 milioni di euro a seconda dell’importo del minibond e possono investire in beni materiali o immateriali, ma anche ottenere sostegno per il capitale circolante legato ad attività di sviluppo o espansione.

- Published in News

REGIONE PUGLIA: APPROVATO NUOVO PROGRAMMA STRATEGICO 2019-2020 PER L’INTERNAZIONALIZZAZIONE

La Puglia ha un nuovo Programma strategico per l’internazionalizzazione, approvato dalla Giunta regionale nella seduta del 4 aprile.

21 i settori focus prioritari, 5 le linee di intervento, 21 i Paesi target

Il nuovo programma si propone da un lato di promuovere e rafforzare la propensione all’internazionalizzazione delle imprese e dei distretti pugliesi, dall’altro di sviluppare la capacità di attrarre investimenti in Puglia, in particolare nei settori delle specializzazioni intelligenti sfruttando le opportunità offerte dall’economia digitale.

- 21 Settori focus inquadrati all’interno di specifiche priorità regionali

Meccatronica, aerospazio, automotive e logistica avanzata si inseriscono all’interno della manifattura sostenibile; tecnologie ambientali, energia rinnovabile, edilizia sostenibile, nautica da diporto, turismo portuale, farmaceutica, dispositivi medicali, biotecnologie rosse e biotecnologie verdi fanno riferimento alla priorità regionale della salute dell’uomo e dell’ambiente; servizi Ict, industria culturale e industria dell’intrattenimento si collocano nell’ambito delle comunità digitali creative e inclusive; mentre arredamento, complementi d’arredo, abbigliamento, calzaturiero e gioielleria si inseriscono nella priorità regionale del rilancio dei settori tradizionali del “Made in Italy”.

- 21 Paesi target suddivisi in mercati “consolidati”, “ad alto potenziale” e di “prossimità”

Per la Puglia sono mercati consolidati: Paesi dell’Unione Europea quali Francia, Germania, Gran Bretagna, Paesi Bassi, Polonia e Svizzera; del Nord America come Stati Uniti e Canada e dell’estremo Oriente come il Giappone.

I mercati ad alto potenziale sono rappresentati dai Paesi che aprono nuove prospettive e rilevanti opportunità: si tratta di Emirati Arabi Uniti, Israele, Turchia, Russia, Cina, Corea del Sud, India e Singapore, Sudafrica, Kenya e Corno d’Africa.

Infine i mercati di prossimità, strategici per la vicinanza, come Albania, Macedonia e Montenegro.

- 5 linee di intervento

- Interventi istituzionali per promuovere e valorizzare l’immagine della Regione;

- Interventi di carattere settoriale per promuovere e valorizzare l’offerta regionale nei principali settori focus con partecipazioni a fiere e ad eventi settoriali di rilevanza internazionale;

- Interventi di sostegno ai progetti di promozione internazionale delle Pmi pugliesi (Voucher Fiere, nuovo Fondo Internazionalizzazione).

- Interventi di marketing localizzativo ai fini dell’attrazione degli investimenti in Puglia;

- Interventi di assistenza tecnica.

Il Programma sarà realizzato grazie alle risorse del Por Puglia 2014/2020, Azione 3.5 “Attrazione degli investimenti e interventi di sostegno all’internazionalizzazione delle imprese pugliesi”.

- Published in News