FINANZA ALTERNATIVA, IN UN ANNO DESTINATI ALLE PMI 3 MILIARDI DI EURO

Da luglio 2018 a giugno 2019 in Italia la finanza alternativa al credito bancario ha veicolato verso le PMI circa 3 miliardi di euro, contro i 2,3 miliardi del periodo precedente.

È quanto emerge dal Quaderno di ricerca sulla Finanza alternativa per le PMI in Italia, redatto dagli Osservatori Entrepreneurship & Finance della School of Management del Politecnico di Milano.

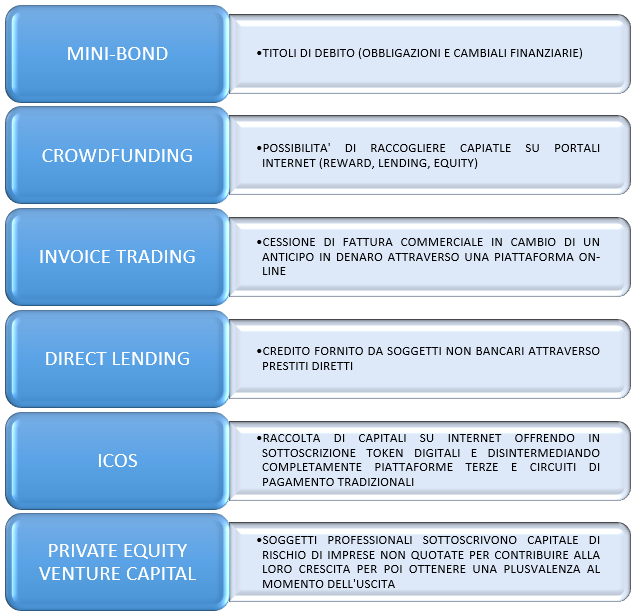

Stando ai dati dell’indagine, aggiornati al 30 giugno, i mini-bond si sono imposti come il primo canale alternativo col 51% del mercato (contro il 28% del periodo 2008-2018), generando 1,840 miliardi di finanziamenti. Le imprese emittenti sono state 221 (36 delle quali si sono affacciate sul mercato per la prima volta quest’anno), per un valore di 3,545 miliardi di euro suddivisi in 335 emissioni.

Il crowdfunding ha fatto registrare un buon tasso di crescita trainato dall’estensione a tutte le pmi di questa opportunità, inizialmente riservata a startup e pmi innovative.

L’ultimo biennio ha visto una crescita anche dei prestiti erogati alle pmi dalle piattaforme di lending, costituite, anche in questo caso, da una pluralità di prestatori privati (piccoli risparmiatori o investitori istituzionali). Su 60,3 milioni di euro prestati a circa 250 pmi italiane (escludendo le ditte individuali), 53,9 sono stati concessi nel periodo compreso fra il 1° gennaio 2017 e il 30 giugno 2018.

Non trascurabili i risultati messi a segno dall’invoice trading: adottato da 900 pmi e cresciuto dal 5% al 16%, è stato in grado di generare finanziamenti quasi pari a quelli dell’ultimo decennio (580,8 milioni di euro su 612,2), divenendo il terzo segmento del mercato.

In coda il direct lending con un numero marginale di pmi che hanno ottenuto un prestito da fondi specializzati, per un importo intorno ai 20 milioni. È aumentato invece l’interesse verso le criptovalute e la tecnologia blockchain, tanto che molti imprenditori si sono lanciati nel mercato delle Initial coin offerings (Icos). La ricerca ha censito 16 ico promosse entro giugno da team costituiti per più del 50% da italiani, per un totale di 150 milioni di euro, di cui circa 80 riconducibili a pmi italiane già esistenti o di nuova costituzione.

Ultimo settore preso in considerazione dall’indagine sono gli investimenti effettuati da soggetti professionali nel campo del private equity e del venture capital. Persa la prima posizione, passata dal 59% del mercato nel periodo 2008-2018 all’attuale 22%.

- Published in News

In Puglia parte il Minibond per le piccole e medie imprese

Dal 10 settembre 2019 è operativo per le piccole e medie imprese che intendono investire in Puglia lo strumento innovativo dei minibond che favorisce la crescita delle imprese attraverso l’ingresso nel mercato dei capitali.

Il nuovo strumento, voluto dalla Regione Puglia e realizzato dalla società regionale in house Puglia Sviluppo in collaborazione con UniCredit, affianca il tradizionale canale bancario con garanzie pubbliche per 25 milioni di euro sviluppando 100 milioni di investimenti.

Saranno finanziate le piccole e medie imprese con sede legale o operativa in Puglia e non quotate in borsa. I singoli minibond dovranno essere compresi tra 2 e 10 milioni di euro e permetteranno di sostenere investimenti materiali e immateriali e spese in capitale circolante legato ad attività di sviluppo o espansione.

L’emissione dei minibond è possibile grazie a risorse finanziarie rese disponibili dalla Regione Puglia, attraverso Puglia Sviluppo, gestore degli strumenti finanziari per le imprese, e da investitori istituzionali e professionali che intendono sostenere il progetto.

Il portafoglio di minibond, realizzato da UniCredit in qualità di arranger (l’operatore finanziario che ha il compito di strutturare e collocare il portafoglio di minibond) è costituito da un insieme di prestiti obbligazionari di nuova emissione, aventi una durata massima di 7 anni.

L’impresa interessata ad accedere ai minibond presenta la domanda di candidatura a Puglia Sviluppo che controlla i requisiti, il piano di investimento, svolge altre verifiche e, se l’esito è positivo, lo comunica all’Arranger, cioè all’operatore finanziario che ha il compito di strutturare e collocare il portafoglio di minibond.

UniCredit in collaborazione con l’investitore principale realizza l’analisi di merito sia sull’impresa che sull’investimento e, in seguito, definisce il portafoglio complessivo delle aziende idonee, per un importo totale di 100 milioni di euro.

L’Arranger crea dunque la Società veicolo (Spv) che sottoscrive i minibond e, dopo averli cartolarizzati, li cede agli investitori istituzionali e professionali che li acquistano. Le aziende dunque ricevono dai 2 ai 10 milioni di euro a seconda dell’importo del minibond e possono investire in beni materiali o immateriali, ma anche ottenere sostegno per il capitale circolante legato ad attività di sviluppo o espansione.

- Published in News

COLLABORA CON NOI

Investimenti & Finanza assiste le aziende nell’accesso a strumenti e canali di finanziamento e di investimento sia tradizionali (mutui, finanziamenti, leasing, factoring, noleggi industriali ecc.) che innovativi e/o alternativi (capitali di rischio, fondi di investimento, crowdfunding, minibond, ecc.).

RICERCHIAMO COLLABORATORI

che vogliano valorizzare il proprio portafoglio CLIENTI mediante servizi finanziari integrativi, con ampi margini di guadagno e prospettive di crescita professionale.

Inviare la candidatura a

- Published in News

MINIBOND REGIONE PUGLIA

Con l’emissione dei minibond la Regione Puglia intende accompagnare le imprese nel mercato dei capitali, per rendere disponibili risorse finanziarie nuove e alternative al tradizionale credito bancario.

La Regione Puglia sarà al fianco delle aziende che vorranno emettere i minibond con il supporto della società inhouse Puglia Sviluppo che ha realizzato lo strumento.

Il fondo per i Minibond Puglia 2014/2020 ha una dotazione di 40 milioni di euro; attualmente è in corso la selezione dell’operatore finanziario, che svolgerà il ruolo di arranger.

L’arranger gestirà la strutturazione e il collocamento della cartolarizzazione del portafoglio dei minibond e definirà le caratteristiche stesse delle obbligazioni (durata, ammontare, ammortamenti, ecc), tenendo conto del profilo degli emittenti.

Le imprese selezionate, quindi, emetteranno i minibond che saranno sottoscritti e acquistati da una special purpose vehicle, una società appositamente creata dall’arranger, che sottoscriverà e acquisterà le obbligazioni e contestualmente emetterà delle note collocate presso gli investitori individuati (banche, società di gestione del risparmio, società di investimento a capitale variabile, ecc). L’investitore principale sarà quindi l’investitore istituzionale che sottoscriverà la maggioranza delle note.

Le imprese che intenderanno aderire all’iniziativa, e che hanno i requisiti per farlo, saranno selezionate con una call che sarà lanciata da Puglia Sviluppo.

Dovrà trattarsi di piccole e medie aziende non quotate, con sede legale o operativa in Puglia, con fatturato compreso tra cinque e cinquanta milioni di euro, che possano poi rientrare in una logica aziendale su un investimento che ha un taglio minimo di 2 milioni di euro (il taglio singolo dei minibond è compreso tra 2 e 10 milioni di euro con una durata massima di 7 anni).

La Regione Puglia sarà garante sulle “prime perdite” del portafoglio di minibond costituito dall’arranger; sosterrà le imprese per abbattere i costi di emissione dei minibond, compresi quelli di certificazione del rating e dei bilanci (fino a un 50%); si impegnerà finanziariamente insieme agli investitori istituzionali per la sottoscrizione dei bond.

Un impegno importante che permette alle imprese di contenere i costi, agli investitori di poter contare su un soggetto forte a garanzia e che mira a rendere l’intera operazione fattibile guardando alle caratteristiche e alle esigenze delle imprese locali.

- Published in News

EMISSIONE DI MINIBOND PER LE PMI PUGLIESI

La Regione Puglia, durante il Tavolo del Partenariato Economico e Sociale dei giorni scorsi, ha presentato una nuova iniziativa nell’ambito dell’utilizzo dei fondi comunitari 2014-2020.

L’iniziativa consiste nella creazione di un Fondo a sostegno delle imprese con sedi operative in Puglia nella emissione di obbligazioni, in modo da facilitare il loro accesso al credito attraverso l’utilizzo di un canale alternativo rispetto a quello tradizionale bancario che, a seguito della stretta creditizia (cosiddetto “credit crunch”), rischia di creare serie difficoltà soprattutto al sistema delle PMI.

In particolare, lo scopo di questo fondo è quello di favorire la disintermediazione creditizia, consentendo alle imprese pugliesi con le seguenti caratteristiche:

- indicatori economici positivi;

- bilanci in utile;

- non quotate in borsa;

- fatturato minimo di 10 milioni di euro (la Regione sta valutando se includere anche imprese con fatturato fino a 5 milioni);

di finanziare i propri piani di investimento aziendale attraverso l’emissione di minibond, ossia di strumenti finanziari obbligazionari, da collocare presso investitori istituzionali e professionali (banche, società di gestione del risparmio, SICAV, intermediari finanziari).

Le risorse stanziate per questo fondo ammontano complessivamente a 42 milioni di euro, a valere sul POR 2014-2020, che serviranno per fornire un supporto diretto alle PMI nell’ambito di questa strategia oltre che per prestare apposite garanzie per gli investitori che sottoscriveranno le obbligazioni.

L’intervento di Cassa Depositi e Prestiti dello Stato e di Medio Credito Centrale garantirà un massiccio piano di interventi con una immissione di risorse per le PMI di oltre 100 milioni di Euro.

- Published in News

In Puglia Minibond per le piccole e medie imprese

Un nuovo strumento per favorire il credito delle piccole e medie imprese pugliesi: i Minibond.

Lo strumento mette a disposizione delle piccole e medie imprese un volume di risorse da 80 milioni di euro complessivi ripartiti in due avvisi da 40 milioni l’uno.

L’uscita del primo avviso è prevista ad ottobre e già entro il primo semestre del 2019 le piccole o medie imprese potrebbero emettere bond (si prevede un taglio medio di 3 milioni di euro) che sarebbero inseriti in un portafoglio con un volume complessivo di circa 100 milioni di prestiti obbligazionari.

L’emissione dei bond sarà resa possibile grazie a risorse finanziarie rese disponibili dalla Regione Puglia, attraverso Puglia Sviluppo, e da investitori istituzionali che intendono sostenere il progetto.

I dettagli del Minibond Puglia

Lo strumento sostiene le imprese con sedi operative in Puglia che hanno le potenzialità per emettere obbligazioni, favorendo la disintermediazione creditizia attraverso il ricorso al mercato di capitali.

Lo scopo del Fondo è consentire alle imprese pugliesi di finanziare i propri piani di investimento aziendale attraverso l’emissione di bond, ossia di strumenti finanziari obbligazionari.

Lo strumento è attuato attraverso la logica di portafoglio ed ha la finalità di rendere disponibili alle imprese pugliesi risorse finanziarie destinate all’’emissione delle obbligazioni (bond di nuova emissione) con l’apporto di risorse finanziarie rese disponibili dalla Regione Puglia, attraverso Puglia Sviluppo, e dagli investitori istituzionali che manifesteranno il proprio interesse a sostenere il progetto.

L’emissione dei Bond deve essere destinata alla realizzazione di investimenti in attivi materiali ed immateriali e al sostegno dell’attivo circolante, legato ad attività di sviluppo o espansione come quelle in ricerca e sviluppo.

La Regione Puglia interverrà in tre modi:

- Attraverso la garanzia di portafoglio, che fornisce una copertura del rischio delle prime perdite del Fondo Minibond;

- Il conferimento di una dotazione finanziaria come coinvestimento per la sottoscrizione dei bond da parte degli investitori istituzionali;

- Sovvenzioni dirette erogate per la copertura parziale delle spese sostenute dalle Pmi per l’emissione dei bond.

Per saperne di più

- Published in News