Il fondo di garanzia delle PMI nel Decreto ‘Sostegni-bis’

Liquidità alle imprese: si allungano i tempi ma scende la copertura dei fondi

Prorogate sino al 31 dicembre 2021 le misure per il sostegno alla liquidità delle imprese. Sulle nuove operazioni la garanzia scende all’80% e la durata massima dei finanziamenti è fissata in 8 anni. Per le operazioni già ammesse al Fondo potrà essere richiesto il prolungamento fino a 8 anni con la conferma della copertura originaria.

Per fronteggiare le conseguenze economiche del Covid-19 il Decreto Sostegni-bis ha ulteriormente modificato il funzionamento del Fondo di garanzia per le PMI: le modifiche sono state autorizzate dalla Commissione Europea, con comunicazione C(2021) 4930 del 29 giugno 2021 e sono state illustrate dal Mediocredito Centrale con la circolare n. 6 del 30 giugno 2021.

Garanzie estese fino al 31 dicembre 2021

La Commissione Europea, ai sensi di quanto previsto dall’articolo 13 del decreto Sostegni bis, ha innanzitutto autorizzato la proroga fino al 31 dicembre 2021 della durata:

– della disciplina speciale del Fondo di Garanzia;

– di Garanzia Italia

Fondo Garanzia per le PMI (articoli 12, 13 e 15)

La misura prevede quanto segue:

- la proroga, fino al 31 dicembre 2021, delle misure di intervento del Fondo di Garanzia per le PMI previste dall’articolo 13 del DL Liquidità;

- l’allungamento, da 6 a 8 anni, dei tempi di restituzione dei finanziamenti garantiti.

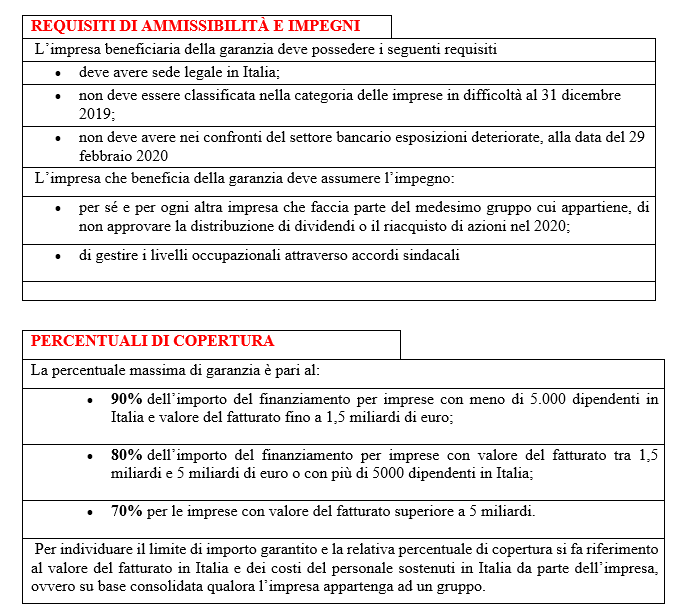

- per le nuove operazioni oltre i 30.000 euro, la percentuale di copertura della garanzia del Fondo viene ridotta dal 90% all’80%, mentre per l’allungamento della durata dei finanziamenti già garantiti in essere, non si prevede alcuna riduzione delle coperture;

- per i finanziamenti di importo fino a 30.000 euro garantiti al 100% è previsto un abbassamento, a partire dal 1 luglio 2021, della percentuale di copertura al 90%. Inoltre, sempre da luglio 2021, viene eliminato il tetto al tasso d’interesse;

- viene eliminata la possibilità, per le midcap(1), ossia le imprese con un numero di dipendenti tra 250 e 499, di accedere alla garanzia gratuita del Fondo di garanzia per le PMI. Le midcap quindi potranno accedere solo alla garanzia di SACE.

- è stata inserita nuovamente la possibilità per enti non commerciali, compresi gli enti del Terzo settore e gli enti religiosi civilmente riconosciuti, di presentare richieste di garanzia al Fondo per i finanziamenti di importo inferiore a 30.000 euro;

Garanzie SACE (articolo 13)

Il Decreto prevede quanto segue:

- la proroga della misura Garanzia Italia di SACE al 31 dicembre 2021;

- la possibilità di allungare, da 6 a 8 anni, i tempi di restituzione dei finanziamenti garantiti. Per i finanziamenti già garantiti è possibile richiedere un’estensione della durata fino a un massimo di 8 anni o la sostituzione con nuovi finanziamenti aventi durata fino a 8 anni;

- per i prestiti obbligazionari viene ridotta dal 30 al 15% la quota intrasferibile per i sottoscrittori originari qualora la classe di rating dell’impresa beneficiaria sia inferiore a BBB.

- ammesse le imprese “diverse dalle PMI” con un numero di dipendenti non superiore a 499. La garanzia è concessa a titolo gratuito e a condizioni di particolare favore.

- Published in News

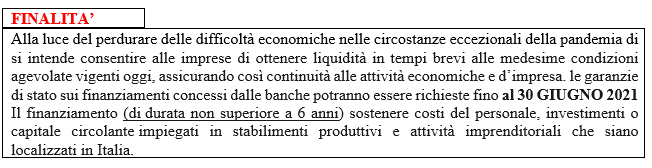

La legge di Bilancio introduce alcune novità a Garanzia Italia, lo strumento previsto dal decreto liquidità per sostenere – attraverso la garanzia di SACE e la controgaranzia dello Stato – la concessione di finanziamenti alle attività economiche e d’impresa danneggiate dall’emergenza Covid-19.

Analizziamo nel dettaglio

- Published in News

SACE: GARANZIA ITALIA SI ESTENDE AL FACTORING

La società del gruppo Cdp per il sostegno all’internazionalizzazione e Assifact (Associazione Italiana per il Factoring) stabiliscono insieme le modalità e i termini per il rilascio delle coperture per operazioni di factoring.

CHI NE BENEFICIA

Garanzia Italia apre alle seguenti operazioni:

- Cessione dei crediti pro solvendo, sia spot che revolving

- Anticipi a favore delle aziende sui futuri crediti commerciali che derivano da contratti di fornitura, commesse o appalti

- Altre operazioni in cui l’azienda incarica la società di factoring di pagare a scadenza per suo conto i crediti relativi alle fatture emesse nei suoi confronti dai fornitori

Le imprese dovranno destinare le linee di credito al sostegno delle attività in Italia, tra cui capitale circolante e investimenti.

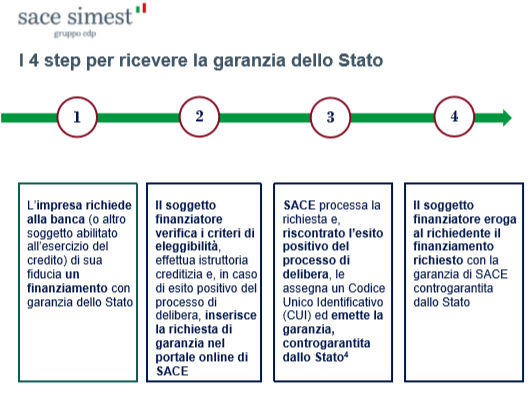

COME SI OTTIENE

Tali garanzie, controgarantite dallo Stato, verranno rilasciate online tramite il portale Sace dedicato “Garanzia Italia”, in cui banche e società di factoring una volta ultimata la propria istruttoria e deliberato l’affidamento, inseriranno le richieste ottenendo le dovute garanzie.

- Published in News

Credito e liquidità per famiglie e imprese: attraverso ‘Garanzia Italia’ di SACE sono state concesse garanzie per 204 mln di euro, su 27 richieste ricevute

I DATI DELLA TASK FORCE

La task force di cui fanno parte Ministero dell’Economia e delle Finanze, Ministero dello Sviluppo Economico, Banca d’Italia, Associazione Bancaria Italiana, Mediocredito Centrale e SACE, costituita per promuovere l’attuazione delle misure a sostegno della liquidità adottate dal Governo per far fronte all’emergenza Covid-19, ha rilevato la scorsa settimana:

- 2,4 milioni di domande o comunicazioni di moratoria su prestiti, per poco meno di 250 miliardi

- 400.000 richieste di finanziamenti al Fondo Centrale di Garanzia

La Banca d’Italia, più in dettaglio, spiega che:

- il 44% delle domande di moratoria provengono da società non finanziarie (a fronte di prestiti per 165 miliardi).

- Le domande delle famiglie, che ammontano quasi a 1,3 milioni, riguardano prestiti per 80 miliardi.

- Per quanto riguarda le PMI, le richieste ai sensi dell’art. 56 del DL ‘Cura Italia’ (quasi 1,2 milioni) hanno riguardato prestiti e linee di credito per quasi 143 miliardi, mentre le adesioni alla moratoria promossa dall’ABI (poco più di 43 mila) hanno riguardato quasi 7 miliardi di finanziamenti.

Il Ministero dello Sviluppo Economico e Mediocredito Centrale (MCC) ci segnalano infine che sono complessivamente 395.039 le richieste di garanzie pervenute al Fondo di Garanzia nel periodo dal 17 marzo al 26 maggio 2020 per richiedere le garanzie ai finanziamenti in favore di imprese, artigiani, autonomi e professionisti, per un importo complessivo di oltre 18,1 miliardi di euro.

GARANZIA ITALIA SACE

Crescono di conseguenza anche i volumi delle garanzie SACE nell’ambito dell’operatività “Garanzia Italia” e raggiungono quota 204 milioni di euro, (le potenziali operazioni di finanziamento in fase di valutazione e istruttoria da parte delle banche si confermano circa 250 per un valore complessivo di circa 18,5 miliardi di euro).

Una volta terminata l’attività di istruttoria, costruzione dei pool e conseguente delibera, le banche accreditate sul portale dedicato, ad oggi oltre 200, presenteranno le richieste a SACE, che emetterà la garanzia entro 48 ore dalla ricezione come già accaduto per le 27 richieste di garanzie fino ad ora ricevute ed emesse in poche ore attraverso la piattaforma digitale dedicata.

- Published in News, Senza categoria

DECRETO LIQUIDITA’: GARANZIA SACE SUI FINANZIAMENTI CONCESSI DALLE BANCHE

Il Decreto Liquidità (DL 8 aprile 2020), che sarà convertito in Legge entro il prossimo 7 giugno, ha approvato una misura straordinaria con un plafond di garanzie dello Stato da 200 miliardi di euro che consentirà di far fronte all’emergenza legata alla diffusione del Covid-19 e dei suoi impatti sull’operatività delle imprese: la cosiddetta “GARANZIA ITALIA”.

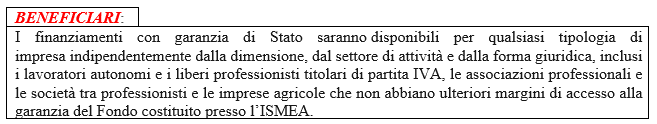

Si tratta di garanzie dello Stato sui finanziamenti concessi dalle banche che potranno essere richieste fino al 31 dicembre 2020 da qualsiasi tipologia di impresa (inclusi i lavoratori autonomi e i liberi professionisti titolari di partita IVA) con i seguenti requisiti:

- imprese con sede in Italia e destinazione dei finanziamenti richiesti verso stabilimenti italiani;

- imprese che non erano in difficoltà al 31 dicembre 2019 ma la situazione di difficoltà deve essere successiva all’epidemia di Covid-19;

- imprese che hanno già utilizzato il Fondo Centrale di Garanzia fino a completa capienza.

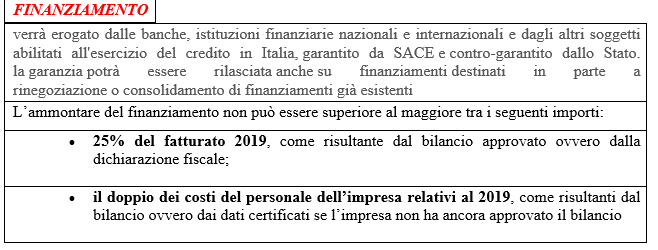

Il finanziamento verrà erogato dalle banche, istituzioni finanziarie nazionali e internazionali e dagli altri soggetti abilitati all’esercizio del credito in Italia, garantito da SACE e controgarantito dallo Stato, e avrà come limite di importo:

- il 25% del fatturato del 2019 oppure il doppio della spesa salariale annuale per il 2019 o ultimo bilancio approvato.

Potranno essere richiesti anche più finanziamenti dalla stessa impresa, ma il cumulo deve comunque rispettare i limiti suddetti.

La durata dei finanziamenti non potrà essere superiore a 6 anni, con la possibilità per le imprese di avvalersi di un preammortamento di durata fino a 24 mesi (preammortamenti ammessi: 12,18 o 24 mesi).

Modifiche approvate dalla Camera

Ulteriori modifiche sono state approvate nel passaggio parlamentare.

- il periodo di preammortamento è stato allungato da 24 a 36 mesi;

- è stato disposto che l’accesso alla garanzia è precluso alle società che controllano direttamente o indirettamente una società residente nei cosiddetti paradisi fiscali;

- è stato introdotto l’impegno a non delocalizzare fuori dall’Italia;

- è stata prevista una nuova destinazione per il finanziamento garantito: oltre al sostenimento dei costi del personale, investimenti e capitale circolante, il prestito potrà essere utilizzato per canoni di locazione o di affitto del ramo d’azienda;

- si estende la garanzia anche alle cessioni di crediti commerciali “pro solvendo” a società di factoring.

Altre modifiche al Decreto Liquidità approvate dalla Camera riguardano il Fondo di garanzia PMI

Per i micro-prestiti garantiti dal Fondo al 100% l’importo massimo del finanziamento è stato aumentato da 25.000 a 30.000 euro (e comunque non potrà superare, in alternativa, il doppio della spesa salariale annua o il 25% del fatturato totale del beneficiario).

La durata è stata portata da 6 a 10 anni e tra i soggetti interessati dalla misura sono stati inclusi anche le società tra professionisti, le associazioni professionali, gli agenti di assicurazione, i broker.

Per i finanziamenti diversi dai micro-prestiti, nel passaggio alla Camera sono state approvate anche le seguenti modifiche:

– la garanzia è rilasciata con la possibilità per le imprese di avvalersi di un preammortamento fino a 24 mesi;

– nel caso di garanzia pubblica all’80% (con possibilità di coprire il restante 20% con i Confidi), i finanziamenti potranno essere restituiti oltre i 10 anni e fino a 30 anni.

- Published in News