LE NUOVE REGOLE UE SU NPL RISCHIANO DI AVERE UN IMPATTO NEGATIVO SULL’ECONOMIA ITALIANA RENDENDO PIÙ DIFFICILE OTTENERE PRESTITI E FINANZIAMENTI.

CHIESTA UNA REVISIONE DELLA NORMATIVA E UN RINVIO DELL’ENTRATA IN VIGORE.

Si chiama “calendar provisioning” ed è la normativa della BCE (banca centrale europea) per le coperture dei crediti deteriorati (ossia quei prestiti erogati dalle banche che rischiano di non essere più restituiti, o di esserlo solo in parte, a causa delle difficoltà dei debitori) che, per effetto della pandemia, aumentano a dismisura e rischiano di mettere in crisi le banche. Sono regole nate prima della pandemia che andrebbero riviste infatti, l’introduzione, prevista per gennaio 2021, del nuovo regolamento europeo sui crediti deteriorati, rischia di avere gravi conseguenze sul tessuto economico dell’Italia delle imprese dei risparmiatori e di chi investe. Le nuove regole prevedono che la riclassificazione del credito come “scaduto” scatterà quando un debitore non ripagherà per 90 giorni un ammontare pari all’1% del finanziamento totale (in precedenza era al 5% in Italia) e di almeno 100 euro per le esposizioni al dettaglio (persone fisiche) e di 500 euro per le imprese. Entrambe le condizioni devono verificarsi perché il credito sia contabilizzato come scaduto: in questo caso è richiesto alla banca di mettere da parte più capitale, perché l’esposizione è considerata più rischiosa. E’evidente che con queste regole le banche saranno sempre più rigide nell’erogazione del credito e l’economia, invece di essere sostenuta a causa del Covid, finirà per essere definitivamente strangolata.

Si estende la platea dei cattivi pagatori

Finora le svalutazioni sono state applicate automaticamente nei bilanci bancari solo per crediti in default fino ad aprile 2019. Ampliandone lo spettro, la platea dei cosiddetti cattivi pagatori è inevitabilmente destinata ad allargarsi. Un bel problema per i privati e le Pmi” anche perché il risultato potrebbe essere devastante nel rapporto tra banche e imprese. A questo si aggiunge poi il fatto che l’impatto economico del Covid ha ancora contorni indefiniti. In assenza di interventi pubblici si stima che, a fronte di un’ipotetica riduzione del prodotto interno lordo del 10%, il numero di fallimenti potrebbe crescere fino a 14mila nel 2020 come si legge nell’ultimo rapporto annuale di Bankitalia pubblicato il 29 maggio. E’ essenziale quindi una modifica della disciplina calendar provisioning entro la fine dell’anno, quanto meno, come chiede la stessa ABI, aumentando il tempo di tre mesi e alzando le cifre irrisorie.

- Published in News

PSR REGIONE PUGLIA APERTURA NUOVO BANDO

SOTTOMISURA 3.1: SOSTEGNO ALLA NUOVA ADESIONE AI REGIMI DI QUALITÀ PER I PRODOTTI AGRICOLI

Data di apertura 15-10-2018

Data indicativa di scadenza 24-11-2018

OBIETTIVI – Migliorare la competitività dei produttori attraverso la loro adesione ai regimi di qualità dei prodotti agricoli istituiti da Regolamenti Comunitari e ai regimi di qualità riconosciuti dall’Italia.

TIPO DI INTERVENTO – Sostegno alla nuova adesione a regimi di qualità.

BENEFICIARI – Agricoltori attivi e associazioni di agricoltori, iscritti alla Camera di Commercio.

CONDIZIONI DI AMMISSIBILITÀ – Adesione per la prima volta ai regimi di qualità.

ALIQUOTA DI SOSTEGNO – Aiuto massimo annuale di 3.000 Euro ad azienda per i primi 5 anni di adesione e pari al 100% delle spese ammissibili.

SPESE AMMISSIBILI – Costi di prima iscrizione per il primo anno; per il mantenimento nel sistema dei controlli; per le analisi previste dal disciplinare di produzione, dal piano dei controlli dell’organismo di certificazione o dal piano di autocontrollo, nonché i costi standard di sostenibilità necessari per l’adesione ai Regimi di Qualità e previsti nei disciplinari di produzione.

- Published in News

Fondo di Garanzia per le PMI: nel 2018 quasi 93.000 domande accolte

Nel 2018 salgono a 95.506 le richieste di accesso al Fondo di Garanzia per le PMI, lo strumento del Ministero dello Sviluppo Economico, gestito da Mediocredito Centrale (Gruppo Invitalia) che offre garanzie alle imprese che chiedono finanziamenti alle banche.

Il Fondo di Garanzia per le PMI favorisce l’accesso alle fonti finanziarie da parte piccole e medie imprese, attraverso la concessione di una garanzia pubblica che si affianca e spesso si sostituisce alle garanzie reali. Grazie al Fondo, che non offre contributi in denaro, l’impresa ha la concreta possibilità di ottenere finanziamenti senza garanzie aggiuntive (e quindi senza costi di fidejussioni o polizze assicurative).

Quasi 93.000 le domande accolte da Mediocredito Centrale in 9 mesi, per 13,8 miliardi di euro di finanziamenti e importi garantiti per 9,7 miliardi.

Le imprese garantite toccano quota 63.000 e il finanziamento medio garantito si attesta a circa 148mila euro.

Il Mezzogiorno ha fatto registrare un tasso di crescita del 14,7% in termini di importi finanziati.

La gran parte delle operazioni accolte riguarda imprese di micro dimensioni (58% del totale), cui seguono quelle di piccola dimensione (33%) e le medie (9%).

A livello settoriale, l’industria presenta il numero più elevato di domande ammesse, pari a circa il 42% del totale. Seguono il commercio con il 39% e i servizi (18,5%).

Le operazioni accolte relative a imprese femminili sono 10.963, in aumento del 7,7% rispetto al 2017 mentre quelle relative a start-up innovative e incubatori certificati di impresa sono 1.277 (+15,5% rispetto al 2017).

Le operazioni agevolate a valere sulla c.d. “Nuova Sabatini” sono 2.629 e quelle accolte relative a liberi professionisti iscritti agli ordini professionali e studi professionali sono 361.

- Published in News

Ismea: al via la vendita di 7.700 ettari della Banca Nazionale delle Terre agricole

Fino al 2 dicembre 2018 è possibile presentare la manifestazione d’interesse per il secondo lotto dei terreni in vendita sulla Banca Nazionale delle terre agricole istituita presso l’ISMEA dalla legge 28 luglio 2016, n. 154.

Il secondo lotto riguarda 7.707 ettari distribuiti su tutto il territorio nazionale, con prevalenza nelle regioni del Sud Italia.

In Puglia sono disponibili 86 terreni per una superficie complessiva di 1.280 ettari (di cui 31 terreni per 466 ettari nella sola provincia di Foggia).

Coloro che presenteranno una manifestazione di interesse alla data del 2 dicembre 2018 saranno successivamente invitati a partecipare all’asta pubblica per l’aggiudicazione dei terreni.

Al fine di favorire il ricambio generazionale e lo sviluppo dell’imprenditoria giovanile in agricoltura, per i giovani under 41 l’ISMEA offre la possibilità di accedere all’acquisto dei terreni in vendita con mutui trentennali. Inoltre, tutte le risorse derivanti dalla vendita dei terreni l’ISMEA le destinerà in favore del sostegno alle iniziative imprenditoriali condotte dai giovani, attraverso le misure del primo insediamento, del subentro e dello sviluppo delle giovani imprese.

- Published in News

Credito d’imposta per la quotazione delle PMI

Sono aperti dal primo ottobre i termini per presentare la domanda di credito d’imposta sulle spese di consulenza per la quotazione delle PMI.

Le PMI che si quotano possono accedere all’incentivo previsto dalla manovra 2018, ossia il credito d’imposta al 50% per le spese sostenute in relazione all’operazione di ingresso sul mercato. Il Ministero dello Sviluppo Economico segnala che, dallo scorso primo ottobre, sono aperti i termini di presentazione delle domande, che sarà possibile inviare fino al 31 marzo 2019.

Il credito d’imposta è pari al 50% delle spese di consulenza per la quotazione di una PMI su un mercato regolamentato, fin a un massimo di 500mila euro,

Sono ammissibili le seguenti attività di consulenza:

- Attività sostenute in vista della quotazione, come l’implementazione e l’adeguamento del sistema di controllo di gestione, l’assistenza nella redazione del piano industriale, il supporto in tutte le fasi del percorso funzionale alla quotazione nel mercato di riferimento;

- Attività fornite durante la fase di ammissione alla quotazione e finalizzate ad attestare l’idoneità della società all’ammissione medesima e alla successiva permanenza sul mercato;

- Attività necessarie per collocare presso gli investitori le azioni oggetto di quotazione;

- Attività finalizzate a supportare la società emittente nella revisione delle informazioni finanziarie storiche o prospettiche e nella conseguente preparazione di un report, inclusa la due diligence finanziaria;

- Attività di assistenza nella redazione del documento di ammissione e del prospetto dei documenti utilizzati per il collocamento presso investitori qualificati o per la produzione di ricerche così come definite nell’articolo 3, comma 1, numeri 34 e 35 del regolamento (UE) n. 596/2014;

- Attività riguardanti le questioni legali, fiscali e contrattualistiche strettamente inerenti alla quotazione quali le attività relative alla definizione dell’offerta, la disamina del prospetto informativo o documento di ammissione o dei documenti utilizzati per il collocamento presso investitori qualificati, la due diligence legale o fiscale e gli aspetti legati al governo dell’impresa;

- Attività di comunicazione necessarie a offrire la massima visibilità della Società, a divulgare l’investment case, tramite interviste, comunicati stampa, eventi e presentazioni alla comunità finanziaria.

- Published in News

REGIONE PUGLIA – GLI STRUMENTI DI AGEVOLAZIONE A FAVORE DELLE IMPRESE

La Regione Puglia mette a disposizione delle aziende che investono nel suo territorio, una serie di incentivi mirati e flessibili. Privi di scadenza e con procedura a sportello, gli strumenti sostengono le aziende di ogni dimensione.

Per le grandi imprese sono disponibili i Contratti di Programma che favoriscono sviluppo, occupazione, competitività e attrattività dei territori, finanziando investimenti per macchinari, suolo, opere murarie, ricerca e sviluppo e servizi per l’innovazione.

Le aziende di medie dimensioni sono agevolate dai Pia Medie Imprese. Si tratta di Programmi integrati di agevolazione che creano occupazione, promuovono la stabilità sociale e sviluppano dinamismo economico, sostenendo investimenti per macchinari, suolo, opere murarie, ricerca e sviluppo, servizi per internazionalizzazione, e-business e tutela dell’ambiente.

Ai Pia Medie imprese si affiancano i Pia Piccole imprese che coinvolgono anche le imprese di piccole dimensioni nei processi di sviluppo favorendo gli investimenti in ricerca e innovazione, la realizzazione di nuove unità produttive, l’ampliamento di quelle esistenti, la diversificazione di prodotti e processi.

Per le piccole e medie imprese già esistenti c’è anche il Titolo II – Capo III che favorisce lo sviluppo delle loro attività economiche, facilitandone l’accesso al credito. Lo strumento supporta anche l’acquisto di suoli, macchinari, impianti e attrezzature e la realizzazione di opere murarie.

Altro intervento rivolto alle Pmi ma con un’attenzione particolare per la tutela dell’ambiente è il Titolo VI – Fondo Efficientamento energetico. La misura consente di salvaguardare l’ambiente riducendo i consumi energetici delle imprese micro, piccole e medie.

La Regione riserva grande attenzione anche a chi desidera diventare imprenditore. Nidi permette a persone con difficoltà di accesso al mondo del lavoro (come giovani, donne, disoccupati, precari etc.) di avviare una nuova impresa con un contributo a fondo perduto e un prestito rimborsabile. TecnoNidi offre un pacchetto di aiuti per l’avvio o lo sviluppo di start up tecnologiche mediante un prestito rimborsabile ed una sovvenzione, sia per gli investimenti che per le spese di gestione.

Per favorire l’accesso al credito delle microimprese già costituite c’è poi il Micro-prestito che permette a microimprese e liberi professionisti già operativi e con una buona idea di investimento, ma considerati “non bancabili” perché privi dei requisiti patrimoniali e finanziari, di accedere al credito e investire.

Anche il Turismo, una delle attività più strategiche dello sviluppo economico della Puglia, ha due strumenti di agevolazione dedicati. Per le imprese di ogni dimensione è attivo il Pia Turismo che migliora l’offerta turistica territoriale attraverso il recupero del patrimonio immobiliare esistente sia di pregio che in stato di degrado e favorisce la destagionalizzazione attraverso servizi connessi (porti turistici, campi da golf, infrastrutture sportive per eventi agonistici).

Titolo II Turismo – Capo VI permette invece alle Pmi di ampliare, ammodernare e ristrutturare le strutture turistico-alberghiere (inclusi gli alberghi diffusi), ma anche di realizzare o rinnovare stabilimenti balneari e approdi turistici, di creare strutture alberghiere, ristrutturando immobili storici.

Per l’immediato futuro inoltre, sono in cantiere nuovi strumenti, come i Minibond che consentiranno alle piccole e medie imprese di diversificare l’esposizione finanziaria emettendo titoli destinati ad altri investitori.

Per informazioni

- Published in News

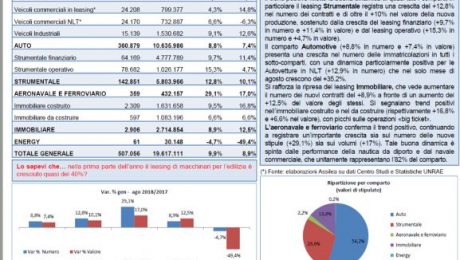

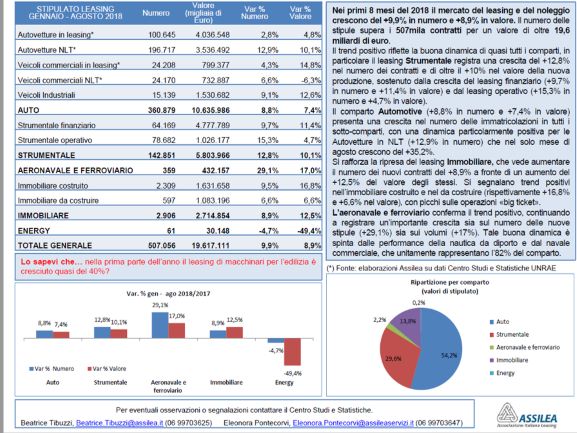

Lo Stipulato Leasing nel primo sem. 2018 conferma una crescita a 2 cifre

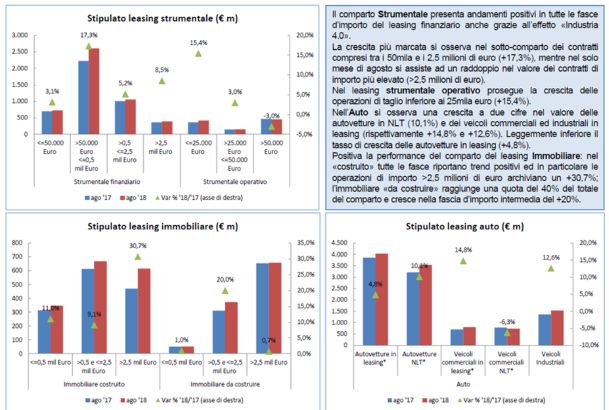

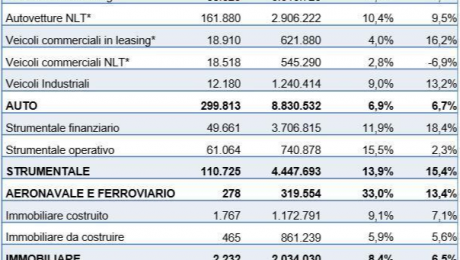

La dinamica positiva sui volumi del comparto è trainata dal segmento dello strumentale finanziario che rappresenta l’83,3% dei volumi, ma si osserva una crescita ancora più alta nel numero delle stipule di contratti di leasing operativo senza opzione finale d’acquisto (+15,5%). Nel settore Auto si osserva un importante incremento del numero di immatricolazioni di autovetture in NLT (+10,4%) ed una crescita del +9% nel numero delle stipule di veicoli industriali in leasing, che crescono di oltre il 13% nel valore dello stipulato.

Lo stipulato leasing Immobiliare supera i 2 mld di euro con un trend positivo sia nel costruito che nel costruendo.

Si consolida la crescita del comparto Aeronavale e ferroviario. Nel comparto dell’Automotive si osserva una crescita diffusa in tutti i segmenti del mercato, ad eccezione dei veicoli commerciali in NLT. Nell’immobiliare, le variazioni più elevate si registrano nella fascia di importo inferiore ai 500mila euro nel sotto-comparto «costruito» (+16,8%) e nella fascia d’importo intermedia nel sotto-comparto «da costruire» (+15,2%).

- Published in News