LEGGE DI BILANCIO 2024: NOVITA’ PER LE IMPRESE

Nuovi fondi per Sabatini, politiche industriali, minori e imprese creative

Entrata in vigore il primo gennaio la Legge di Bilancio 2024 prevede uno stanziamento di circa 24 miliardi di euro per la concessione di incentivi per lavoro, imprese e famiglie.

Fra le misure a sostegno delle imprese le principali riguardano:

Credito d’imposta ZES Unica

- Il comma 249 interviene sul nuovo credito d’imposta “ZES UNICA” specificandone il tetto di spesa autorizzato: 1.800 milioni di euro per l’anno 2024. Il suddetto credito viene riconosciuto per l’acquisto e il leasing di beni strumentali destinati a strutture produttive già esistenti o da realizzare nella cosiddetta “Zona Unica”, quest’ultima comprende Campania, Puglia, Molise, Calabria, Sicilia, Basilicata, Sardegna e Abbruzzo.

Nuova Sabatini

- Rifinanziamento per la Nuova Sabatini (misura a sostegno agli investimenti in beni strumentali per micro, piccole e medie imprese) per un totale di 100 milioni di euro.

Contratti di sviluppo

Si tratta di sostegni riconosciuti da Invitalia ai grandi progetti di investimenti industriali, turistici, commerciali ed ambientali per una spesa di:

- 190 milioni di euro per l’anno 2024;

- 310 milioni di euro per l’anno 2025;

- 100 milioni di euro per ciascuno degli anni dal 2025 al 2030.

Credito d’imposta per attività di trasporto merci

- Stanziamento di 20 milioni di euro per il credito d’imposta in favore delle imprese che effettuano attività di trasporto merci con veicoli pari o superiori alle 7,5 tonnellate;

Fondo per la crescita sostenibile

- Viene incrementata la dotazione del “Fondo per la crescita sostenibile” di 100 milioni di euro per l’anno 2024 e di 220 milioni di euro per l’anno 2025.

Contributi alle imprese dei settori dell‘informazione e dell’editoria

- Il fondo è destinato a incentivare, negli anni 2024 e 2025, gli investimenti delle imprese editoriali, anche di nuova costituzione, orientati all’innovazione tecnologica e alla transizione digitale, all’ingresso di giovani e a sostenere le ristrutturazioni aziendali e gli ammortizzatori sociali e a sostegno della domanda di informazione.

Garanzie SACE

- La nuova Legge di Bilancio prevede inoltre che la SACE S.p.A. possa rilasciare fino al 31 dicembre 2029, garanzie a condizioni di mercato, legate a investimenti infrastrutturali e dell’industria (processi di transizione energetica ed economia circolare, mobilità sostenibile, innovazione industriale, tecnologica e digitale delle imprese).

Assunzioni agevolate

- Per il periodo d’imposta successivo a quello in corso al 31 dicembre 2023 (anno 2024 per i soggetti con esercizio coincidente con l’anno solare), sono previsti nuovi incentivi per le nuove assunzioni effettuate da titolari di reddito d’impresa, imprese individuali, società di persone, autonomi esercenti arti e professioni. In particolare, si tratta di un aumento fino al 20% del costo del lavoro dei nuovi assunti ammesso in deduzione (dunque, al 120%), che sale al 30% per chi assume soggetti particolarmente svantaggiati (deduzione del 130%).

(La misura è importante, perché assorbe le precedenti agevolazioni per chi assumeva giovani e donne).

- Published in News

FONDO ROTATIVO IMPRESE TURISTICHE: A CHI SPETTA E COME FUNZIONA

Il Fondo Rotativo per le imprese turistiche è una sezione speciale del Fondo rotativo per l’Innovazione (FRI) per agevolare l’accesso al credito delle piccole e medie imprese e sostenere gli investimenti di media dimensione nel settore turistico.

L’obiettivo del Fondo Rotativo è quello di finanziare le strutture ricettive impegnate nella riqualificazione energetica, antisismica e nella digitalizzazione, raggiungendo standard di qualità riconosciuti a livello internazionale.

A chi spetta il Fondo Rotativo per le imprese turistiche

La misura è rivolta ai gestori e i proprietari di attività ricettizia quali:

- Agriturismi

- Stabilimenti balneari e termali

- Strutture ricettive all’aria aperta

- Porti turistici

- Parchi tematici, acquatici e faunistici

L’incentivo potrà essere utilizzato per interventi di:

- Ristrutturazione edilizia

- Riqualificazione energetica e antisismica delle strutture

- Eliminazione delle barriere architettoniche

- Digitalizzazione

- Acquisto di arredi

- Acquisto di piscine termali ed attrezzature termali

Le principali spese ammissibili sono macchinari, impianti e attrezzature – ammissibili per il 100% del loro valore – mentre fabbricati, opere murarie per il 50%.

I progetti da finanziare devono seguire precisi principi di sostenibilità ambientale e digitalizzazione, con importi di spesa tra 500.000 e 10 milioni di euro e devono essere realizzati entro il 31 dicembre 2025.

Sono previste due forme di agevolazioni:

- Un contributo a fondo perduto massimo del 35%

- Un finanziamento a tasso agevolato al tasso fisso dello 0,50%.

Per le strutture ricettive ubicate in Campania, Puglia, Basilicata, Calabria, Sicilia e Sardegna il contributo a fondo perduto è del 10% per le grandi imprese, del 18% per le medie imprese, il 23% per le piccole imprese e 30% per le micro imprese.

Per le strutture ricettive ubicate nelle aree 107. 3C il contributo a fondo perduto è del 5% per le grandi imprese, del 15% per le medie imprese, il 20% per le piccole imprese e 25% per le micro imprese.

Per le strutture ricettive nel resto d’Italia il contributo a fondo perduto è del 5% per le medie imprese e il 15% per le pmi.

È importante sottolineare che il finanziamento agevolato dovrà essere abbinato ad un finanziamento bancario di pari importo e durata, concesso da una banca finanziatrice aderente alla convenzione firmata dal Ministero del Turismo; la somma dei suddetti finanziamenti e del contributo diretto alla spesa, non dovranno superare il 100% del programma ammissibile.

Il finanziamento deve avere una durata compresa tra 4 e 15 anni ed è possibile utilizzare le garanzie del Fondo di Garanzia e SACE e altre garanzie.

Le domande potranno essere presentate a partire dal 1° marzo 2023 e fino al 31 marzo 2023 salvo esaurimento anticipato delle risorse. Le domande saranno valutate sulla base dell’ordine di presentazione.

- Published in News

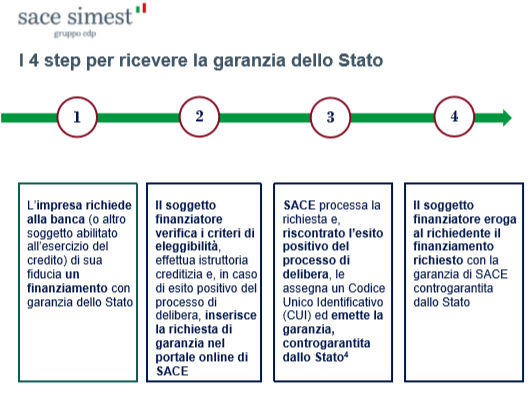

DECRETO LIQUIDITA’: GARANZIA SACE SUI FINANZIAMENTI CONCESSI DALLE BANCHE

Il Decreto Liquidità (DL 8 aprile 2020), che sarà convertito in Legge entro il prossimo 7 giugno, ha approvato una misura straordinaria con un plafond di garanzie dello Stato da 200 miliardi di euro che consentirà di far fronte all’emergenza legata alla diffusione del Covid-19 e dei suoi impatti sull’operatività delle imprese: la cosiddetta “GARANZIA ITALIA”.

Si tratta di garanzie dello Stato sui finanziamenti concessi dalle banche che potranno essere richieste fino al 31 dicembre 2020 da qualsiasi tipologia di impresa (inclusi i lavoratori autonomi e i liberi professionisti titolari di partita IVA) con i seguenti requisiti:

- imprese con sede in Italia e destinazione dei finanziamenti richiesti verso stabilimenti italiani;

- imprese che non erano in difficoltà al 31 dicembre 2019 ma la situazione di difficoltà deve essere successiva all’epidemia di Covid-19;

- imprese che hanno già utilizzato il Fondo Centrale di Garanzia fino a completa capienza.

Il finanziamento verrà erogato dalle banche, istituzioni finanziarie nazionali e internazionali e dagli altri soggetti abilitati all’esercizio del credito in Italia, garantito da SACE e controgarantito dallo Stato, e avrà come limite di importo:

- il 25% del fatturato del 2019 oppure il doppio della spesa salariale annuale per il 2019 o ultimo bilancio approvato.

Potranno essere richiesti anche più finanziamenti dalla stessa impresa, ma il cumulo deve comunque rispettare i limiti suddetti.

La durata dei finanziamenti non potrà essere superiore a 6 anni, con la possibilità per le imprese di avvalersi di un preammortamento di durata fino a 24 mesi (preammortamenti ammessi: 12,18 o 24 mesi).

Modifiche approvate dalla Camera

Ulteriori modifiche sono state approvate nel passaggio parlamentare.

- il periodo di preammortamento è stato allungato da 24 a 36 mesi;

- è stato disposto che l’accesso alla garanzia è precluso alle società che controllano direttamente o indirettamente una società residente nei cosiddetti paradisi fiscali;

- è stato introdotto l’impegno a non delocalizzare fuori dall’Italia;

- è stata prevista una nuova destinazione per il finanziamento garantito: oltre al sostenimento dei costi del personale, investimenti e capitale circolante, il prestito potrà essere utilizzato per canoni di locazione o di affitto del ramo d’azienda;

- si estende la garanzia anche alle cessioni di crediti commerciali “pro solvendo” a società di factoring.

Altre modifiche al Decreto Liquidità approvate dalla Camera riguardano il Fondo di garanzia PMI

Per i micro-prestiti garantiti dal Fondo al 100% l’importo massimo del finanziamento è stato aumentato da 25.000 a 30.000 euro (e comunque non potrà superare, in alternativa, il doppio della spesa salariale annua o il 25% del fatturato totale del beneficiario).

La durata è stata portata da 6 a 10 anni e tra i soggetti interessati dalla misura sono stati inclusi anche le società tra professionisti, le associazioni professionali, gli agenti di assicurazione, i broker.

Per i finanziamenti diversi dai micro-prestiti, nel passaggio alla Camera sono state approvate anche le seguenti modifiche:

– la garanzia è rilasciata con la possibilità per le imprese di avvalersi di un preammortamento fino a 24 mesi;

– nel caso di garanzia pubblica all’80% (con possibilità di coprire il restante 20% con i Confidi), i finanziamenti potranno essere restituiti oltre i 10 anni e fino a 30 anni.

- Published in News

DECRETO LIQUIDITA’: IMPORTANTI EMENDAMENTI NEL TESTO DI CONVERSIONE IN LEGGE

Il Decreto Liquidità dovrà essere convertito in legge entro il prossimo 7 giugno.

Il disegno di legge di conversione ha introdotto alcuni importanti emendamenti, già approvati in Commissioni Finanze e Attività produttive della Camera.

Si riportano di seguito alcuni dei correttivi apportati al Decreto.

- Fino al 30 settembre 2020 è prevista la sospensione delle segnalazioni alla Centrale Rischi della Banca d’Italia;

- Per i prestiti con garanzia al 100% dello Stato l’importo massimo è aumentato fino ad € 30.000 (contro i precedenti € 25.000) e la scadenza fino a 10 anni (invece di 7) con preammortamento di 36 mesi (anziché 24);

- Si introduce la possibilità di richiedere la garanzia Sace anche per il factoring.

- Per le richieste di nuovi finanziamenti l’impresa dovrà rilasciare un’autocertificazione, in forma di dichiarazione sostitutiva di atto notorio.

L’articolo 1bis dispone infatti che la richiesta del prestito sia accompagnata da una dichiarazione sostitutiva, sottoscritta dal titolare e/o legale rappresentante dell’impresa, contenente le seguenti attestazioni:

- che l’attività d’impresa è stata limitata o interrotta dall’emergenza epidemiologica COVID-19 e che prima di tale emergenza sussisteva una situazione di continuità aziendale;

- veridicità e completezza dei dati aziendali forniti;

- che il finanziamento coperto dalla garanzia verrà utilizzato per sostenere costi del personale, investimenti o capitale circolante impiegati in stabilimenti produttivi e attività imprenditoriali localizzati in Italia;

- che i finanziamenti saranno accreditati esclusivamente su un conto corrente dedicato;

- che non sussistono problemi in termini di interdittiva antimafia, né condanne definitive per reati fiscali.

L’autocertificazione ha la duplice funzione di accelerare i tempi di erogazione dei finanziamenti e di manleva per le banche.

- Published in News